売掛債権を買取してもらう「ファクタリングサービス」ですが、実際に利用しようとする時に気になるのが「審査」ですよね?

会社の決算が赤字になっている…事業を始めて間もない個人事業主だけど審査を受けられるか?フリーランスだけどそもそも審査通せるのか?審査が通り易いファクタリング会社はあるの?

このページではこんなファクタリングの審査についての疑問について分かり易く解説していきます。

この記事で分かる事

- ファクタリングの審査基準について

- フリーランスや個人事業主がファクタリング審査を通す為の方法

- 審査に通り易いファクタリング会社について

ファクタリング審査の基礎知識

ファクタリングとは?

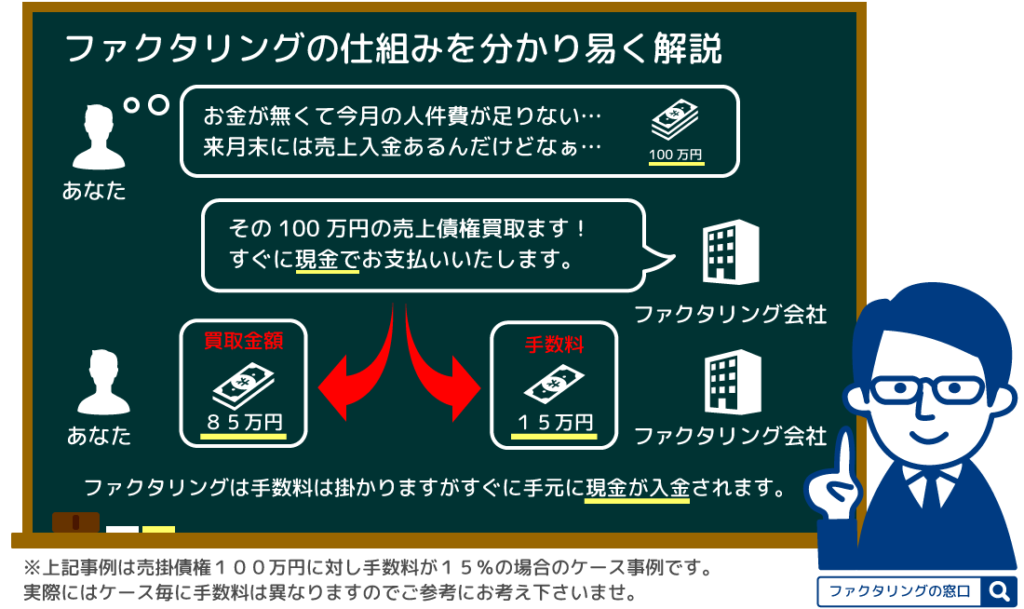

まずは「ファクタリング」についてご説明させて頂きます。

ファクタリングとは「売掛債権をファクタリング会社に”買取”してもらい買取金として現金を入金してもらうサービス」です。

ファクタリング審査とは?

ファクタリング審査とはあなたの会社やあなたの事業の売上債権を買取する「ファクタリングサービス」を受ける際に、ファクタリング会社からあなたやあなたの会社が受ける審査の事を指します。

審査通過率とは?

ファクタリングの審査通過率とはファクタリング会社ごとのファクタリングの審査を受けた際の審査を通過する割合の事を指します。

あなたがファクタリングサービスを利用しようと思った時に各社の審査通過率を見る事である程度審査に通り易いかそうでないかを判断する基準の数字になります。

法人と個人事業主では審査基準は異なる?

審査の基準項目でも解説いたしますがファクタリングの審査基準の1つに「利用会社(事業主)の信用」もあります。

その為個人事業主よりは法人の方が通り易い傾向はあります。しかしながら審査の基準で重要なのは「売掛先の信用力」となりますので、あなた自身が個人事業主でも売掛先の信用が高ければ審査に通る確率は上がります。

フリーランスでも審査は通る?

フリーランスの実態は「個人事業主」ですのでファクタリング審査は個人事業主として行われます。

注意しなければならないのはフリーランスだからと言って入金を曖昧に処理していたり経費をしっかりと把握していなければ審査に通る確率は下がってしまいます。

また会計処理も「白色申告」よりも複式簿記である「青色申告」の方がより信頼性をもって審査にあたってくれます。

フリーランスは立派な「個人事業主」です。事業の"主"という自覚をもち会計や決算処理などをおざなりにせずに毎期しっかりと申告を行いましょう。きちんとした決算処理はファクタリングの審査に限らず必ず後から役に立ちます。

ファクタリング審査と通常融資審査との違い

ファクタリングは「売掛債権の買取」という手法で現金を調達するのに対し、金融機関などから受ける通常の融資は「貸付(長期、短期)」という手法で現金を調達します。

2つの方法は審査基準が大きく違っていますのでその点も理解しておきましょう!

| 審査項目 | ファクタリング会社 | 金融機関融資 |

| 事業の経営状況 | 〇金融機関に比べそこまで重視しない | ◎決算書(損益計算書、貸借対照表)を始め非常に重視 |

| 売掛債権内容 | ◎買取する案件の債権については非常に重視 | ◎貸借対照表の中での売掛金全体を重視 |

| 取引先 | ◎売掛先は非常に重視 | △取引先はそれほど重視しない |

| 社歴 | △金融機関に比べ重視しない | 〇貸借対照表で判断するので何期分もの決算書で判断 |

| キャッシュフロー | △金融機関に比べ重視しない | ◎期の中で現金が増加しているかを重視 |

| 事業者の人柄 | △金融機関に比べ重視しない | 〇社長の考え方、人柄も融資審査に影響有り |

いかがでしょうか?この図を見るだけでもファクタリング審査と銀行などの金融機関の融資との違いが一目瞭然です。

銀行や信金、金融公庫などの金融機関の融資審査は「事業の定量的評価(決算書の中の損益計算書と貸借対照表)」を元に融資をするかしないかを判断しています。

それに対しファクタリング会社では「審査する売掛債権そのもの(売掛先、債権の内容)」を判断基準としています。

本来であれば金融機関に通常融資をお願いし決算書などで審査をお願いし出来る限り低い金利で融資を通せるといいのですが商売をやっていると予期せぬ事態が起こり得るものです。そんな時にスピーディーに「売掛債権のみ」で現金を手に出来るファクタリングの利便性は高いと言えます。(もちろん取引に掛かる手数料についてはしっかりと判断しなければなりません)

ファクタリング審査基準を満たし合格する為の5つのコツ

ポイント1:売掛先の信用が最重要

ファクタリング審査基準で最重要なのが「売掛先の信用」です。売掛先とはあなたが請求書(売掛債権)を送る先の会社を指します。

その会社自体がしっかりと期日に売掛金を支払ってくれるかが非常に重要なポイントとなります。

売掛先の信用力ポイント

- 上場企業や上場企業子会社など信頼性の高い会社

- 帝国データバンクなど民間の信用調査会社にデータが掲載されている会社

- いわゆる水商売や風俗などが事業の中心となっている会社は審査が通らない可能性があります。

ファクタリングの審査基準で何より重要なのは「売掛先の信用」です。実際にファクタリング会社がお金を回収するのはあなたの会社の取引相手である「売掛先」となるからです。その為あなたの会社が赤字でも納税を滞納していても売掛先に信用があれば審査に受かる可能性が高くなります。

ポイント2:適正な申請金額

ファクタリングは売掛債権と同額までであれば審査の申請が可能です。しかし事業に規模に比べあまりにも大きな申請金額だと当然審査の目も厳しくなります。

例えば年商が3000万円の個人事業主が2000万円の売掛債権を元に「1500万円」の申請をするのは明らかに違和感があります。年商に対しての申請金額の割合の条件ルールも決まっているファクタリング会社も多いです。

その為ファクタリングの審査の際には直近の期の決算書や銀行取引履歴などの写しを求められるケースが多いです。

ポイント3:売掛債権の契約書の有無

ファクタリングの審査基準で重要になるのは「売掛債権の契約書」です。

請求書だけの売掛債権よりも両社の実印が押印された契約書があるか無いかでは審査の通過率に差が出来ます。

売掛債権の契約書ポイント

- 契約内容:どんな合意内容での取引なのか?

- 契約期間:納期はいつか?支払い期日はいつかが明記されているか?

- 損害賠償や費用負担:代金を支払えなくなった場合の賠償や契約に関する追加の費用が発生した場合はどうなっているか?

契約の中でも特に重要なのが「支払い期日」です。売掛金の支払いが短ければ短いほど審査を通過する確率は上がります。同じ100万円の支払いでも1ケ月後なのか1年後なのかでは回収の不確実性が大きく変わってくる為です。

取引先に請求が発生する仕事を行う際には御社とお取引先の会社で「契約書」を作成し契約を結んでおくことがファクタリングの審査基準を満たすコツとなります。

ポイント4:売掛の取引先と継続的な取引があったかどうか?

ファクタリング会社が審査をする際には見るポイントの1つとして「売掛債権を持つ会社と今まで継続的な取引があったかどうか?」も審査基準の1つとなります。

継続的な取引に加え長期に渡りあなたと売掛先の取引先に取引があるとより信用性が上がり審査に受かる確率が上がります。

通常で考えてみても定期的な付き合いのある取引先で毎回期日を守って入金をしてくれている会社であれば「信頼性が高い」と言えます。

ですので通常の代金受け取り形式も現金払いなどではなく、取引履歴が残り入金日が後からでも明確に把握出来る銀行振り込みなどの受取方がおすすめです。

ポイント5:ファクタリング利用会社の経営状況

2社間ファクタリングの場合ファクタリングの審査が通った場合ファクタリング会社はあなたの会社に現金を振込みます。

あなたの会社は売掛先から請求書の金額が振り込まれた後にファクタリング会社に手数料分を含んだ総額を振込する事になるのでその時点であなたの会社の経営状況(資金繰り)が悪化している場合ファクタリング会社は資金を回収出来ない。という事になってしまいます。

その為2社間ファクタリングの場合ファクタリングサービスを利用するあなたの会社の経営状況も審査の対象となります。

2社間ファクタリングは現在ファクタリングの利用の中で最も多い手法です。その為ファクタリングの審査の際にはあなたの会社の経営状況(決算書、銀行取引明細)は審査の対象となると考えておきましょう。

ファクタリング審査に通り易い会社のご紹介

それではここでファクタリングの審査に通り易いファクタリングサービスをご紹介させて頂きます。

ここで選んだファクタリングサービスの選択基準は「対応業種の幅広さ」・「審査通過率」で選んでおります。

フリーランスの方や個人事業主の方でもご利用出来るファクタリングサービスとなります。

また法人の方でも赤字の場合でも売掛内容によっては審査に通過する可能性がございますのでまずはお気軽にお問合せ下さいませ。

まとめ

いかがだったでしょうか?ファクタリング審査についてご理解頂けましたでしょうか?

ファクタリング審査基準のまとめ

- 売掛先の信用が重要

- 事業規模に合わせた適正な申請額

- 売掛債権の契約書の有無

- 売掛先との取引状況

ファクタリングの審査には上記の事が重要となっております。

こうやって見るとファクタリング審査は「普段日常からの取引の内容」がいかに重要かが分かりますね。期日に入金してくれる取引先としっかりとした契約書を結んだ取引。当たり前の事ですがこういった取引を積み重ねている事が有事の際に命運を分けます。