「ファクタリング」とは急を要する資金調達が必要な時に利用するサービスです。「ファクタリング」はあまり聞きなれない言葉ではありますが借入とは違う資金調達方法で近年利用者が増えています。ここでファクタリングの基本的な知識を身につける事でスピーディーな資金調達が可能になります。

PR:資金調達でお悩みのあなたへ!ファクタリングの窓口いちおしのファクタリングサービスのご案内

資金繰りに不安がある時に売掛債権を買取してくれるファクタリングサービスですが株式会社No.1のファクタリングサービスは「24時間(夜間も可)全国即日対応」というサービスです。過去45,000件を超える安心の取引実績もござます。

個人事業主、法人共に対応しており売掛債権も「30万~1億円まで」幅広く対応してくれますので個人事業主から従業員の多い大きな会社まで安心です。また「業界屈指の入金までのスピード」で最短即日、夕方にお申込み頂いたとしても夜間のキャッシュデリバリーにも対応しています。取引先に知られる心配が無い「2社間ファクタリングに対応」が主要取引という点も安心して利用できます。

ファクタリングの意味

ファクタリングの歴史は長く16世紀に誕生したといわれています。語源はサービス開発者の「ファクタリング(Factoring)」さんから来ているので資金調達などの意味合いはもちません。語源には深い意味は持ちませんが長い歴史で利用されている資金調達のためのサービスですので「ファクタリング=資金調達」という意味でよいと考えます。ファクタリングは資金調達の一つの方法で請求書などの売掛債権を買取してもらうサービスです。日本では1970年以降から始まったサービスですが近年注目度が高まっています。近年は銀行がファクタリング会社と提携して資金調達のサービスの一つとして扱われるようになってきているので信頼性や認知度といった点からもサービスを利用する方が増えてきています。

ポイント

ファクタリングは信頼のおける会社にお願いする事によって簡単・スピーディに資金調達ができるサービスです。

ファクタリングは近年認知度が高まりファクタリング会社も多くなりました。その一方で利用者である中小企業経営者や個人事業主の理解が追い付いていないのが現状です。その為まずはファクタリングの基本を知り仕組みや手数料などをよく知る事で自分の事業の状況に適したファクタリングサービスを選べるようになります。

ファクタリング会社とは?

ファクタリングの会社とは売掛債権を買取するサービスを提供している会社です。ファクタリングを利用する会社や個人事業主の方が持っている売掛債権を買取し手数料をいただき差額分をお支払いしています。資金調達・資金繰りに困っている方が利用するサービスなので利用者への入金は早ければ早いほど喜ばれます。ファクタリングには種類があって銀行などもファクタリングを行っていますが、ファクタリング会社は一般的にファクタリングと呼ばれている「買取ファクタリング」を行っています。

【ポイント】

ポイント

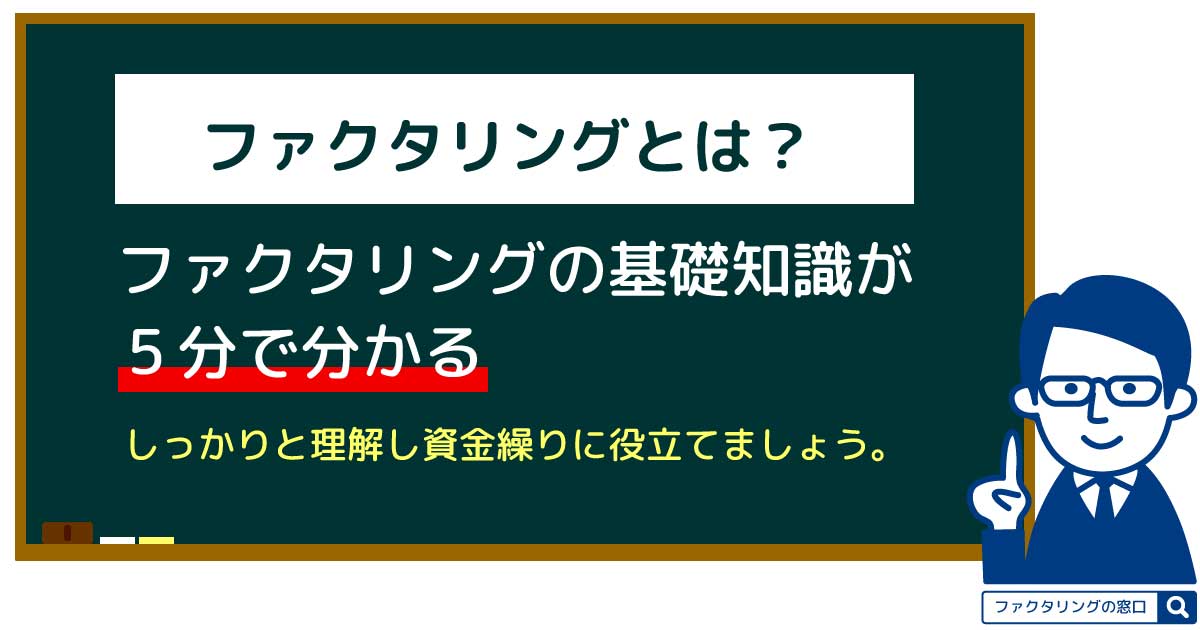

ファクタリング会社は売掛債権の買取額から手数料を引いて利用者へ入金するので手数料が利益になります。

近年認知度が増し利用者も増えてきているファクタリングですが、ファクタリング会社のほとんどは買取ファクタリングを行っている会社です。

ファクタリングの会社について詳しく説明しているページがございますので是非ご覧ください。

ファクタリングの仕組み

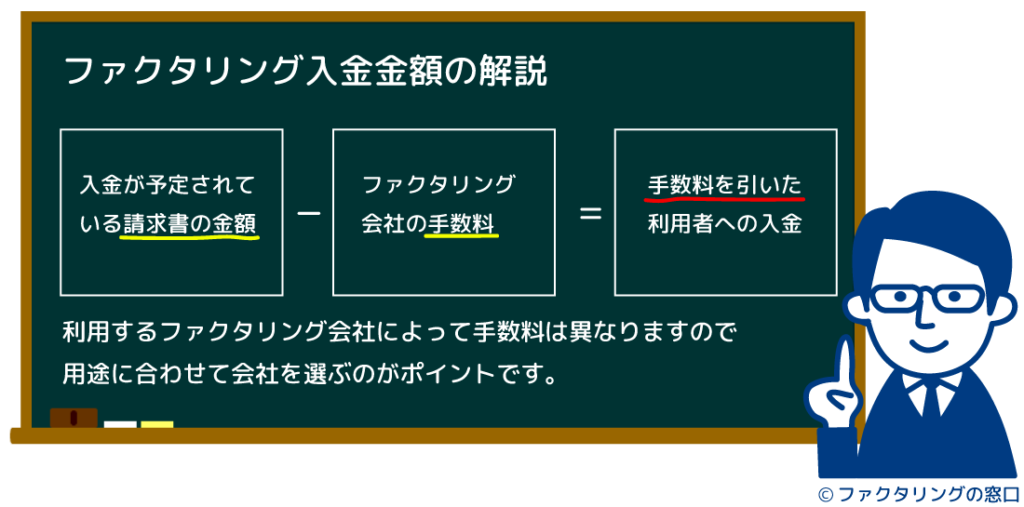

ファクタリングはファクタリング会社に手数料を支払って売掛債権を買取してもらい後日売掛金が入金されたらファクタリング会社に全額を支払うという仕組みです。

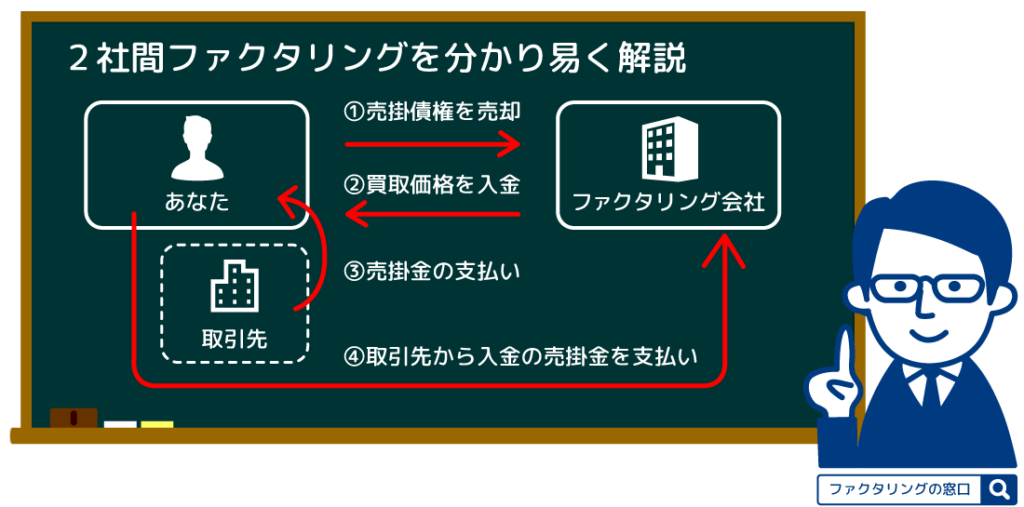

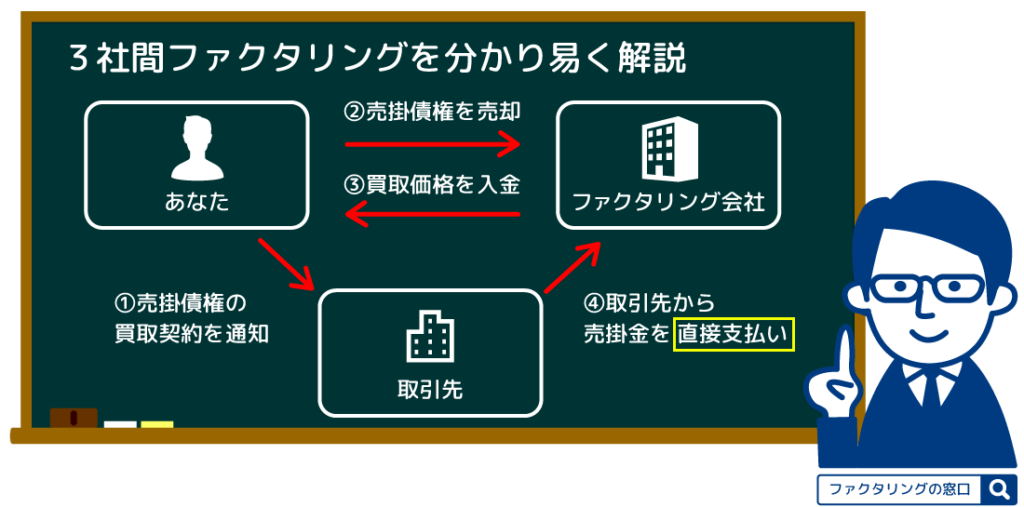

ファクタリングの仕組みを分かり易くイラストでご説明いたします。

ポイント

ファクタリング会社からの入金は手数料が引かれた金額が入金されます。

ファクタリングの仕組みについては詳しく解説しているページがございますのでそちらもぜひご覧ください!

ファクタリングの手数料とは

ファクタリングの手数料は仕組み上絶対に発生するものです。手数料はファクタリング会社それぞれで設定していますので1.0%~20%と大きく差があります。手数料を低く設定している会社を利用すればそれだけ利用者へ入金される金額が多くなるのでなるべく手数料を低く設定している会社を選びたいです。しかしファクタリングは悪徳業者も多く存在しますので安い手数料を餌に契約後に色々な項目でも手数料が発生しかなり大損をしてしまう…なんていう事にもなりかねません。ホームページ上だけの手数料ではなく問合せや見積りを取る段階で手数料以外に発生する経費なども質問してみる事もおすすめします。

ポイント

ファクタリングの手数料はおおよそ1.0%~20%と各社差があります。

手数料は安い方が利用者の手元へ入る現金が多くなりますが別項目での料金請求などが発生する会社もあるので要注意です。

ファクタリングと他の資金調達方法との違い

会社を経営していると現金が無くなり資金がショートしてしまう事があります。資金のショートに関しては黒字経営だろうが赤字経営だろうがやってきます。資金ショートの危険を回避するには資金繰りが必要ですがどうしても現金が不足している時は資金調達が必要です。このサイトで紹介しているファクタリングとそれ以外の資金調達方法との違いをご説明いたします。

ファクタリング以外の主な資金調達方法

ファクタリング以外の主な資金調達方法

- 銀行や日本政策金融公庫など金融機関からの借入

- カードローン

- クラウドファンディング

- 補助金

- 助成金

- 親戚や知人などからの借入

ざっと見る限り今日明日に現金を確保する事は難しい感じがしますよね…。

そもそも自己資金が豊富だったりお知り合いからの借入がスムーズに出来る方は現金のいお悩みはないのではないかと思います。

ファクタリングと主な資金調達方法との比較

| 項目 | ファクタリング | 金融機関からの借入 | カードローン | 補助金・助成金 |

|---|---|---|---|---|

| 入金スピード | 最短即日 | 相談から約1ヶ月 | 1~2日 | 1ヶ月~ |

| 面談 | 不要 | 必要 | 不要 | 不要 |

| 連帯保証人 | 不要 | 必要 | 不要 | 不要 |

| 金利 | 手数料:~20% | 利息・事務手数料:業績等により変動 | 利息~15%程度 | なし |

| WEB対応 | 〇 | ✖ | ✖ | ✖ |

| 返済 | 不要 | 必要 | 必要 | 基本不要 |

| 信用情報への記録 | 残らない | 残る | 残る | 残らない |

メモ

ファクタリングの特徴は入金スピードです。返済が不要で信用情報への記録も残りません。

カードローンは手続き済の方は即日ご利用になれますがまだ手続きをされていない方は申込や審査などで時間がかかります。

ファクタリングの種類

ファクタリングには「買取型」と「保証型」があります。売掛債権を買取してもらい現金化するのが「買取型」、売掛金の回収リスクを回避する為の保証をするのが「保証型」になります。

買取型ファクタリング

買取型ファクタリングは売掛債権をファクタリング会社が買取して手数料を引いた金額を利用者へ入金するサービスです。

主な買取型ファクタリング

- 買取ファクタリング

- 一括ファクタリング

- 医療報酬ファクタリング

ポイント

一般的に「ファクタリング」と呼ばれるものは資金調達時に利用する「買取型ファクタリング」の事を指します。

買取型ファクタリングは資金調達が必要な時に利用するサービスです。

買取ファクタリング

一般的に利用されている買取ファクタリングには更に種類があり、「2社間ファクタリング」と「3社間ファクタリング」があります。

2社間ファクタリング

2社間ファクタリングとはファクタリングの中で一番利用されているサービスです。利用者とファクタリング会社の間のみでの取引となり、即日入金が可能な事が2社間ファクタリングの最大の特徴です。

2社間ファクタリングの取引の流れ

- 自社で保有している売掛債権をファクタリング会社に買取してもらう

- ファクタリング会社から手数料を引いた売掛債権買取価格が入金される

- 取引先から売掛金の入金がある

- 3.で入金され売掛金の入金をファクタリング会社へ支払いをする

ポイント

手数料は3社間ファクタリングよりも高いですが、取引先への通知が必要ないので入金スピードが早いのが特徴です。

取引先へファクタリングを利用する事を知られてよいか知られたくないかなどを考慮しなければなりません!

3社間ファクタリング

3社間ファクタリングとは利用者・ファクタリング会社・取引先の3社で契約を交わす資金調達サービスです。取引先への通知と取引先からの承認は必要ですが、2社間ファクタリングよりも手数料が低いのが特徴です。

3社間ファクタリングの取引の流れ

- 自社で保有している売掛債権をファクタリング会社に買取してもらう

- ファクタリング会社から手数料を引いた売掛債権買取価格が入金される

- 取引先から売掛金の入金がある

- 3.で入金され売掛金の入金をファクタリング会社へ支払いをする

ポイント

手数料は2社間ファクタリングも安いですが、取引先への通知と承認が必要で、入金スピードも2社間ファクタリングよりも遅いです。

取引先が承認するという事は信頼性が増すのでファクタリング会社も手数料を低く設定する事ができます。

一括ファクタリング

一括ファクタリングとは手形割引の代わりのサービスで主に金融機関などが行っているサービスです。面倒な手形の手続きがなく一括で決済を行える事が特徴です。

医療報酬ファクタリング

医療ファクタリングとは医療機関が資金調達の為に使うサービスです。先の受取が決まっている診療報酬を予定よりも早いタイミングで現金化できるサービスです。取引先が「国」なのでファクタリング会社からの信頼性が高く手数料が低いのが特徴です。

保証型ファクタリング

保証型ファクタリング

- 保証ファクタリング

- 国際ファクタリング

保証型ファクタリングは売掛金回収リスクを回避する為に売掛債権に保険をかけるサービスです。

保証ファクタリング

保証ファクタリングとは売掛債権の回収リスクを回避するために保険をかけるサービスです。買取型ファクタリングとは違い資金調達ではなく売掛債権の回収を保証するのが特徴です。

国際ファクタリング

国際ファクタリングとは「輸出債権」を保証するサービスです。主に銀行が行っているサービスで世界のファクター会社と提携して代金の回収等を行うの特徴です。

同じファクタリングでも買取型と保証型では目的が全然違いますね!

ファクタリングには種類が多いですが、だいたいの方が資金調達を目的としていると思うので買取ファクタリングを利用しています。

ファクタリングは種類が多いので詳しく解説しているページもありますよ!ぜひご覧になってください!

ファクタリングの審査とは

ファクタリングの審査はずばり「売掛先の信用力」が一番の鍵となります。ファクタリングは一つの売掛債権を買取して手数料を引いた金額をファクタリング利用者へ支払いをし、売掛金が利用者へ入金されたタイミングでファクタリング利用者からファクタリング会社へ支払いしてもらう流れとなっています。ですからその一つの売掛債権が本当にお金を生むのかどうかが審査基準となります。

ポイント

ファクタリングは融資ではないので利用者の経営状態が悪くても、売掛債権の内容が良ければファクタリングの審査に通ります。

ファクタリングの審査ポイント

- 売掛先の信用力

- 売掛金の支払い期日

- ファクタリング利用者の信用力

- 売掛債権の内容

- 二重譲渡の疑い

ポイント

売掛債権の内容は不良債権ではないか、本物の売掛債権かどうかの判別を行います。

ファクタリング会社は債権の回収が確実に行えるかどうかを審査します。

ファクタリングの流れ

ファクタリングで断トツに取引件数の多い2社間ファクタリングの取引の流れをご説明いたします。

①問合せ・相談

ファクタリングを利用するにあたり問合せやどういったファクタリングを使うかの相談をします。この時点ではまだ契約をしていないので利用を取りやめる事もできます。問合せや相談に関しては細かな不明点なども聞いてみましょう。

②申込み

申込みはファクタリング各社により様式等が違います。ファクタリングを利用したいと決意が固まったら審査をしてもらわないといけないのでファクタリングの利用先の会社の申込用紙などへ記入し申込みをします。

③書類提出

必要な書類もファクタリング各社で違ってきますが、売掛債権の証明書類・通帳の写しに関しては絶対に必要な書類となります。他には会社により決算書や登記簿謄本が必要な会社があります。利用するファクタリング会社へ問合せしましょう。

④審査

審査に関してもファクタリング各社で時間や審査基準が違います。審査が早ければ早いほど入金までのスピードが早くなるのでできるだけ審査時間の短いファクタリング会社が望ましいです。

⑤契約

審査に通ったらいよいよ契約です。2社間ファクタリングの場合はファクタリング利用者とファクタリング会社との契約となりますので時間もかからずスムーズに契約できるのが一般的です。

⑥ファクタリング利用者へ入金

契約の終了後、契約の時間にもよりますが早くて当日、遅くても翌日には入金されます。この時の入金額はファクタリング会社から手数料が引かれた金額が入金されます。トラブルを防ぐため現金ではなく振込による入金が通常です。

⑦ファクタリング会社へ支払い

売掛金が入金されたら売掛金全額をファクタリング会社へ支払い(返金)します。この時の支払い方法は一括と決まっていて分割でファクタリング会社へ支払う事はできません。

ポイント

ファクタリングは他の資金調達方法との違い取引の流れの工程も短くスピードが早いのが特徴です。

①問合せから⑥ファクタリング利用者へ入金までは当日から翌日と、すぐに資金調達が必要な方には助かるスピードです。

まとめ

ファクタリングの基礎知識のまとめ

- ファクタリングとは何かがわかる

- ファクタリングを利用する際の手数料などがわかる

- 実際にファクタリングを利用する際の流れがわかる

ファクタリングのおおよその流れはご理解いただけたでしょうか。ファクタリングの基礎知識を理解した上で優良なファクタリング会社を選びましょう。