ファクタリングの種類は大きく分けて「買取型」と「保証型」の二つに分かれます。ファクタリングで主に利用されているものは「買取型」で売掛債権を買取して素早く現金化するものです。更に買取型には「2社間ファクタリング」と「3社間ファクタリング」があり、利用率が断トツに高いのが「2社間ファクタリング」です。ここでは「2社間ファクタリング」と「3社間ファクタリング」、「買取型」と「保証型」の種類と目的をご説明いたします。

このページで分かる事

PR:資金調達でお悩みのあなたへ!ファクタリングの窓口いちおしのファクタリングサービスのご案内

資金繰りに不安がある時に売掛債権を買取してくれるファクタリングサービスですが株式会社No.1のファクタリングサービスは「24時間(夜間も可)全国即日対応」というサービスです。過去45,000件を超える安心の取引実績もござます。

個人事業主、法人共に対応しており売掛債権も「30万~1億円まで」幅広く対応してくれますので個人事業主から従業員の多い大きな会社まで安心です。また「業界屈指の入金までのスピード」で最短即日、夕方にお申込み頂いたとしても夜間のキャッシュデリバリーにも対応しています。取引先に知られる心配が無い「2社間ファクタリングに対応」が主要取引という点も安心して利用できます。

買取型ファクタリングの種類と特徴

買取型ファクタリングは売掛債権を買取してもらい現金を素早く手元に調達できるものです。買取型ファクタリングを利用する目的は素早い現金化です。買取型ファクタリングにも5つの種類がありますが、世の中で断トツで利用されているのが「2社間ファクタリング」です。買取型ファクタリングのそれぞれの特徴と目的を見ていきましょう。

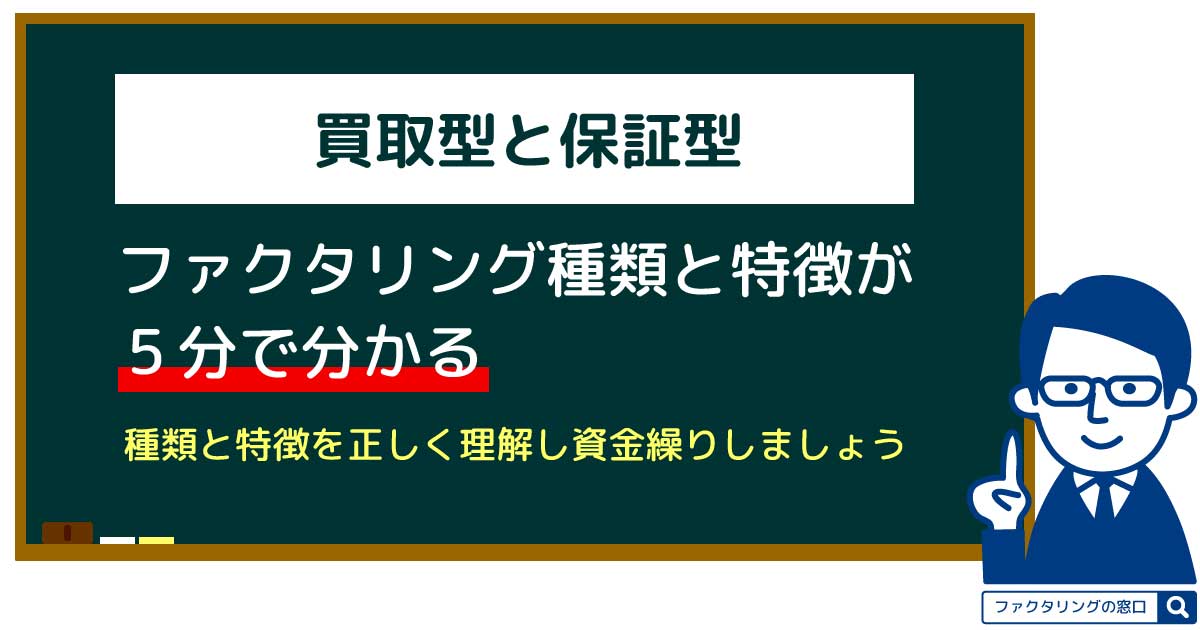

2社間ファクタリング

2社間ファクタリングは種類の多いファクタリングの中でも最も利用されているファクタリングです。

- 売掛債権を売却(利用者→ファクタリング会社)

- 買取価格を入金(ファクタリング会社→利用者)

- 売掛金の支払い(取引先→利用者)

- 取引先から入金の売掛金を支払い(利用者→ファクタリング会社)

2社間ファクタリングの特徴

- 売掛債権をスピーディーに現金化できる

- 請求書ファクタリングの中で利用率が一番高い

- ファクタリングを利用している事を取引先に知られる事がない

ファクタリング=「2社間ファクタリング」といっても過言ではないほど2社間ファクタリングの利用率が一番高いです!

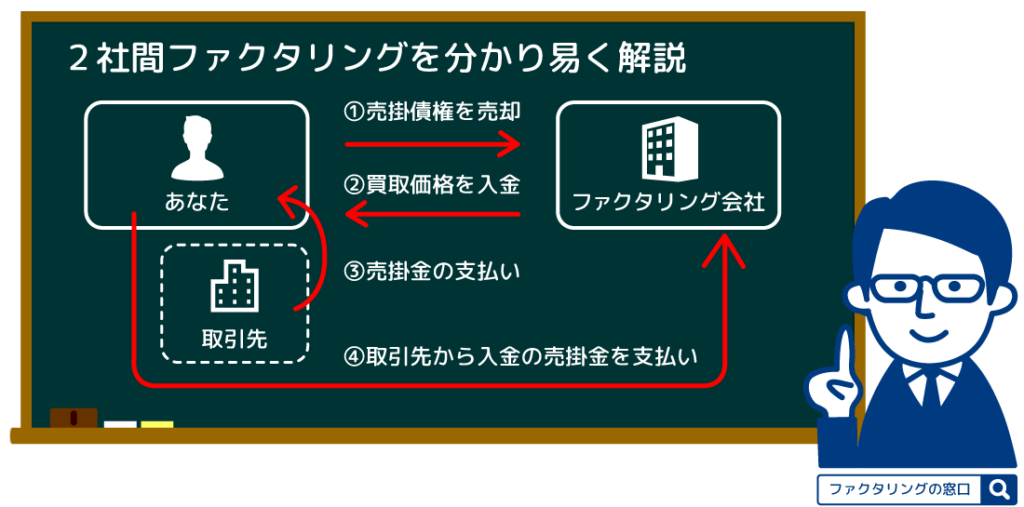

3社間ファクタリング

2社間ファクタリングの次にメジャーなファクタリングは3社間ファクタリングですが、取引先に通知が必要な事や入金までのスピードがかかる事で手数料が安いメリットはありますが利用率は2社間ファクタリングよりかなり低いです。

- 売掛債権の買取契約を取引先に通知し承諾を得る

- ファクタリング会社へ売掛債権を売却する

- ファクタリング会社から買取価格が入金される

- 売掛金はファクタリング会社へ直接入金される

3社間ファクタリングの特徴

- ファクタリング会社へ支払う手数料が2社間ファクタリングよりも低い

- 取引先へファクタリングを利用する事を知らせ承諾してもらわないといけない

- 売掛債権を期日前に資金化できる

資金不足で困っている状態ですので取引先に知られる事も入金スピードが遅い事もで3社間ファクタリングよりも2社間ファクタリングの方が選ばれているんです!

利用する時には2社間ファクタリングと3社間ファクタリングの特徴を比較してみましょう!

| 項目 | 2社間ファクタリング | 3社間ファクタリング |

|---|---|---|

| 入金スピード | 〇 最短で即日に入金される事が可能 | △ 取引先に通知が必要なので即日の入金が難しい |

| 手数料相場 | △ 約10%~30% | 〇 約1%~10% |

| 取引先への通知 | ✖ 取引先へ知られる事なくファクタリングを利用できる | 〇 取引先が了承してくれないとファクタリングが利用できない |

相手先に知られても大丈夫!という会社であれば手数料が大きく違うので3社間ファクタリングを検討してもいいと思います!

注文書ファクタリング

注文書ファクタリングとは買取ファクタリングの中でも最も早い入金が可能になるファクタリングの種類で「注文書」や「発注書」を買取してもらうサービスです。一般的なファクタリングは「請求書」を買取してもらうサービスですが注文書ファクタリングは「請求書」が発行される前にファクタリング会社へ買取してもらえるので買取ファクタリングの中では一番早い資金調達サービスとなります。一方デメリットとして手数料が通常の請求書買取ファクタリングよりも高い事があげられます。

注文書ファクタリングの特徴

- 売掛債権買取の2社間ファクタリングよりも素早い入金が可能

- 買取ファクタリングの中では手数料が一番高い

注文書だけで入金が可能なので素早い資金調達ができますが手数料が高いのがデメリットです。

信頼度でいえば 売掛債権>注文書 となります。

ファクタリングを利用するにしてもどのファクタリングを利用するかは手数料が関係してくるので慎重に選ぶ必要があります!

一括ファクタリング

一括ファクタリングは手形決済の代わる決済システムで主に銀行などの金融機関が行うファクタリングサービスです。取引の流れは3社間ファクタリングに似ていますが、ファクタリングを実行するのがファクタリング会社ではなく金融機関である事や利用者が売掛債権を持っている会社(債権者)ではなく売掛債権を発行する会社(債務者)という違いがあります。

一括ファクタリングの特徴

- 債務者が実行する金融機関にシステム登録と契約を行っているため信頼度が高く手数料が低い

- 手形の発行時に必要だった印紙代や手形用紙代などの料金がかからない、管理事務の効率化ができ債務者の手続きが簡単に済む

- 債権者は支払期日の前に売掛債権を資金化できる

- 貸し倒れのリスクが回避できる

一括ファクタリングは3社間で行うので3社間ファクタリングと似ていますが主体となる利用者と実行する機関が違います。

| 項目 | 一括ファクタリング | 3社間ファクタリング |

|---|---|---|

| 主体となる利用者 | 債務者 売掛債権を発行する会社 | 債権者 売掛債権を持っている会社 |

| 実行する機関 | 銀行 | ファクタリング会社 |

一括ファクタリングは買取型ファクタリングの手形割引の代わりのサービスです。面倒な手形の発行に必要な事務手続きや印紙が必要ないため一括で決済を行う事ができます。

一括ファクタリングは手形に代わるものなので相談先は主に銀行です。御社が取引されている銀行へファクタリングを実施しているかどうかの連絡をしてみましょう!

医療報酬ファクタリング

医療報酬ファクタリングとは買取型ファクタリングの2社間ファクタリングと3社間ファクタリングと同じ仕組みの「医療版」のファクタリングです。医療に関わるファクタリングなので利用者は、病院・介護事業者・薬局などです。診療報酬債権・介護報酬債権・調剤報酬債権を売却して資金の調達を行うサービスです。債務者が社会保険と国民健康保険で「国」となるので信頼度が非常に高く手数料も通常の買取ファクタリングよりも低いのも特徴です。

診療報酬ファクタリング

診療報酬ファクタリングは医療機関が「診療報酬債権」をファクタリング会社に買取してもらい最短で2日程度で早期現金化するサービスです。

診療報酬は診療を行い社保・国保へ請求・審査を経て入金されるため約2ヶ月後の入金となり、診療から入金まで時間がかかます。すぐに現金が必要な場合などの資金調達方法の一つが診療ファクタリングです。診療報酬は「レセプト=診療報酬明細書」の審査の関係上、一般の買取型ファクタリングと違い7~8割程度の買取が上限です。

介護報酬ファクタリング

介護報酬ファクタリングは介護業を営む会社などが「介護報酬債権」をファクタリング会社に買取してもらい2~5日程度で早期現金化するサービスです。介護報酬は診療報酬と同じように社保・国保への請求・審査を経て受取まで約2ヶ月かかります。すぐに現金が必要な介護事業を行っている会社の資金調達方法の一つが介護報酬ファクタリングです。

調剤報酬ファクタリング

調剤報酬ファクタリングは調剤薬局が「調剤報酬債権」をファクタリング会社に買取してもらい2~5日程度で早期現金化するサービスです。調剤報酬は診療報酬や介護報酬と同じように社保・国保への請求・審査を経て受取まで約2ヶ月かかります。すぐに現金が必要な調剤薬局の資金調達方法の一つが調剤報酬ファクタリングです。

医療ファクタリングの特徴

- 診療報酬債権・介護報酬債権・調剤報酬債権を売却して早期に資金調達ができる

- 債務者が国なので手数料が安い

- 診療ファクタリングは複雑な医療に関する専門知識が必要なため取り扱っているファクタリング会社が少ない

信頼度が高い「国」の機関が売掛債権を持っているので手数料が0.2%~など一般の買取ファクタリングよりもかなり低い手数料となります。

保証型ファクタリングの種類と特徴

保証型ファクタリングは買取型のファクタリングとは目的が違います。買取型のファクタリングは売掛債権をファクタリング会社が買取して資金調達を行うものですが、保証型のファクタリングは売掛債権を「保証」するものです。取引先の倒産などでの売掛金の回収が出来ないなどのリスクを減らす事が出来る他、取引先の与信審査・与信管理もファクタリング会社へ委託する事ができます。

保証型ファクタリングの目的

- 売掛債権を保証する役割で「保険」をかけるファクタリング

- 売掛金の貸し倒れなどによる回収リスクを減らす

- 取引先の与信審査・与信管理ができる

| 項目 | 保証型ファクタリング | 買取型ファクタリング |

|---|---|---|

| 目的 | 売掛金回収リスク回避の為の保証 | 売掛債権の売却による素早い資金調達 |

| 入金のタイミング | 売掛金の回収できなかった時 | 売掛金支払い日より前 |

| 取引先への通知 | 必要ない | 3社間ファクタリングの場合必要あり |

別名「ポートフォリオ型ファクタリング」とも呼ばれ自分ではなく取引先の経営が悪化、倒産の危機があるときに売掛金を保証してもらうサービスです。売掛債権の現金化は取引先にもしもの事があった時に支払われます。

同じ「ファクタリング」という名前ではありますが保証型のファクタリングと買取型のファクタリングでは性質が全く違います。御社の悩みに応じてどちらのファクタリングが必要か参考にしてみてください!

国際ファクタリング

国際ファクタリングは保証ファクタリングの一種で、目的は「資金調達」ではありません。言わば保証ファクタリングの海外版です。海外の企業と貿易をする際の「輸出債権」を保証するものです。国際ファクタリングも保証ファクタリングと同じでファクタリング会社ではなく主に銀行が世界の「ファクター会社」と提携して代金の回収等を行うサービスです。

国際ファクタリングの特徴

- 国際ファクタリングの目的は資金調達ではなく「保証」

- 輸入する会社・輸出する会社・銀行・ファクター会社の4社間でファクタリングが行われる

- 銀行とファクター会社が提携して代金の回収を行う

- 取引先の与信審査・与信管理ができる

国際ファクタリングは貿易の際の売掛金回収リスクを回避する為に利用します。

一般のファクタリング会社は国際ファクタリングを取扱っていませんので、利用を検討する際は御社の取引先の銀行などに相談してみましょう!

まとめ

ファクタリングの種類と特徴のまとめ

- ファクタリングの種類がわかる

- ファクタリングの種類別での目的がわかる

ファクタリングの種類と特徴についてご説明いたしました。同じ「ファクタリング」でも買取型と保証型では目的が全然違います。また買取型ファクタリングにも種類がありますのでご理解した上でご利用されるファクタリングを選ばれる事をおすすめします。